Artigo 78.º

Deduções à coleta

1 - À coleta são efetuadas, nos termos dos artigos subsequentes, as seguintes deduções relativas:

a) Aos dependentes do agregado familiar e aos ascendentes que vivam em comunhão de habitação com o sujeito passivo;

b) Às despesas gerais familiares;

c) Às despesas de saúde e com seguros de saúde;

d) Às despesas de educação e formação;

e) Aos encargos com imóveis;

f) Às importâncias respeitantes a pensões de alimentos;

g) À exigência de fatura;

h) Aos encargos com lares;

i) Às pessoas com deficiência;

j) À dupla tributação internacional;

k) Aos benefícios fiscais.

l) Ao adicional ao imposto municipal sobre imóveis, nos termos do artigo 135.º-I do Código do Imposto Municipal sobre Imóveis. (Redação da Lei n.º 42/2016, de 28 de dezembro)

m) Aos encargos com retribuição pela prestação de trabalho doméstico. (Aditada pela Lei n.º 82/2023, de 29 de dezembro)

2 - São ainda deduzidos à coleta os pagamentos por conta do imposto e as importâncias retidas na fonte que tenham aquela natureza, respeitantes ao mesmo período de tributação, bem como as retenções efetuadas ao abrigo do artigo 11.º da Diretiva n.º 2003/48/CE, de 3 de junho.

3 - As deduções referidas neste artigo são efetuadas pela ordem nele indicada e apenas as previstas no número anterior, quando superiores ao imposto devido, conferem direito ao reembolso da diferença.

4 - (Revogado.)

5 - As deduções previstas no n.º 1 aplicam-se apenas aos sujeitos passivos residentes em território português.

6 - As deduções referidas nas alíneas a) a i) e na alínea k) do n.º 1 só podem ser realizadas:

(Redação do Decreto-Lei n.º 41/2016, de 1 de agosto; esta alteração tem caráter interpretativo)

a) Mediante a identificação fiscal dos dependentes, ascendentes, colaterais ou beneficiários a que se reportem, feita na declaração a que se refere o n.º 1 do artigo 57.º;

b) Nos casos de deduções que não sejam de montante fixo, as mesmas só podem ser realizadas se constarem de documentos comunicados pelos emitentes à Autoridade Tributária e Aduaneira, com identificação do sujeito passivo ou do membro do agregado a que se reportam através do número de identificação fiscal correspondente, que sejam:

i) Fatura, fatura-recibo ou recibo, emitidos nos termos do Código do IVA ou da alínea a) do n.º 1 do artigo 115.º; ou

ii) Outro documento, quando o fornecedor dos bens ou prestador dos serviços esteja dispensado daquela obrigação.

7 - A soma das deduções à coleta previstas nas alíneas c) a h), k) e m) do n.º 1 não pode exceder, por agregado familiar, e, no caso de tributação conjunta, após aplicação do divisor previsto no artigo 69.º, os limites constantes das seguintes alíneas:

(Redação da Lei n.º 82/2023, de 29 de dezembro)

a) Para contribuintes que tenham um rendimento coletável igual ou inferior ao valor do 1.º escalão do n.º 1 artigo 68.º, sem limite; (Redação da Lei n.º 42/2016, de 28 de dezembro)

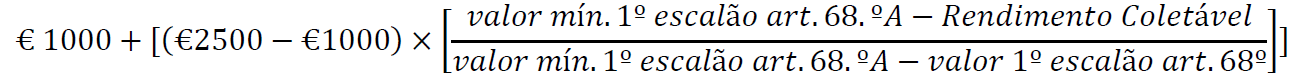

b) Para contribuintes que tenham um rendimento coletável superior ao valor do primeiro escalão do n.º 1 do artigo 68.º e igual ou inferior ao valor mínimo do primeiro escalão do n.º 1 do artigo 68.º-A, o limite resultante da aplicação da seguinte fórmula:

(Redação da Lei n.º 12/2022, de 27 de junho)

c) Para contribuintes que tenham um rendimento coletável superior ao valor mínimo do primeiro escalão do n.º 1 do artigo 68.º-A, o montante de 1000 (euro). (Redação da Lei n.º 12/2022, de 27 de junho)

8 - Nos agregados com três ou mais dependentes a seu cargo, os limites previstos no número anterior são majorados em 5 % por cada dependente ou afilhado civil que não seja sujeito passivo do IRS.

9 - Sempre que o mesmo dependente ou ascendente conste de mais do que uma declaração de rendimentos, o valor das deduções à coleta previstas no presente Código por referência a dependentes ou ascendentes é reduzido para metade, por sujeito passivo.

10 - Sem prejuízo do disposto no número anterior, caso o acordo de regulação do exercício em comum das responsabilidades parentais estabeleça uma partilha de despesas que não seja igualitária e que fixe quantitativamente, para o dependente, a percentagem que respeita a cada sujeito passivo, o cálculo das deduções à coleta deverá considerar as devidas percentagens constantes do referido acordo, sem prejuízo do disposto nos dois números seguintes.

(Redação da Lei n.º 106/2017, de 4 de setembro)

11 - Para efeito do disposto no número anterior devem os sujeitos passivos indicar no Portal das Finanças, até ao final do mês de fevereiro do ano seguinte àquele a que o imposto respeita, a percentagem que lhes corresponde na partilha de despesas.(Redação do Decreto-Lei n.º 49/2025, de 27 de março, com entrada em vigor no dia 1 de julho de 2025)

12 - Caso os sujeitos passivos não efetuem a comunicação prevista no número anterior ou, efetuando, a soma das percentagens comunicadas por ambos os sujeitos passivos não corresponda a 100 %, o valor das deduções à coleta é dividido em partes iguais.

(Redação da Lei n.º 106/2017, de 4 de setembro)

13 - A dedução à coleta prevista no artigo 83.º-A impede a consideração das demais deduções referentes ao dependente por referência ao qual o sujeito passivo efetua pagamentos de pensões de alimentos.

(Anterior n.º 10 - Lei n.º 106/2017, de 4 de setembro)

14 - No caso do regime de tributação separada, quando o valor das deduções à coleta previstas no presente Código é determinado por referência ao agregado familiar, para cada um dos cônjuges ou unidos de facto: (Redação da Lei n.º 42/2016, de 28 de dezembro)

(Anterior n.º 11 - Lei n.º 106/2017, de 4 de setembro)

a) Os limites dessas deduções são reduzidos para metade;

(Redação da Lei n.º 42/2016, de 28 de dezembro)

b) As percentagens de dedução à coleta são aplicadas à totalidade das despesas de que cada sujeito passivo seja titular acrescida de 50 % das despesas de que sejam titulares os dependentes que integram o agregado.

(Redação da Lei n.º 42/2016, de 28 de dezembro) |